Introducción a los Contratos por Diferencia (CFDs): ¿qué son y cómo funcionan?

Aprende a operar Contratos por Diferencia (CFDs) y descubre cómo aprovechar sus beneficios en el mercado de inversión. Conoce las ventajas y riesgos de esta herramienta de trading, cómo funciona, el papel de los brokers y el apalancamiento. Inicia tu inversión en acciones y opera en el mercado financiero con éxito

Los Contratos por Diferencia (CFDs) son una herramienta de inversión cada vez más popular en el mercado financiero. Permiten operar con una gran variedad de activos, como acciones, índices, materias primas y criptomonedas, entre otros. Los CFDs ofrecen una serie de beneficios, como la posibilidad de invertir con un pequeño capital y el uso del apalancamiento para maximizar los beneficios. Sin embargo, también implican ciertos riesgos que es importante conocer. En este artículo, te explicaremos qué son los CFDs, cómo funcionan, las ventajas y riesgos que presentan, y cómo operar con ellos de forma efectiva.

¿Qué son los Contratos por Diferencia (CFDs)?

Los Contratos por Diferencia, o CFDs por sus siglas en inglés, son un instrumento financiero que permite a los inversores operar con una amplia variedad de activos sin tener que poseerlos físicamente. Los CFDs se basan en la diferencia entre el precio de entrada y el precio de salida de un activo subyacente, lo que significa que el inversor no tiene que comprar el activo en sí mismo.

Los CFDs pueden utilizarse para operar con una amplia variedad de activos, como acciones, índices, divisas, materias primas, criptomonedas, entre otros. Estos instrumentos permiten a los inversores abrir posiciones tanto en largo como en corto, lo que significa que pueden beneficiarse tanto de las subidas como de las caídas del mercado.

Para operar con CFDs, es necesario abrir una cuenta con un broker especializado en este tipo de instrumentos. Los brokers de CFDs ofrecen una plataforma de trading en línea que permite a los inversores abrir y cerrar posiciones, así como realizar un seguimiento de su cartera y sus operaciones.

En resumen, los CFDs son un instrumento financiero que permite a los inversores operar con una amplia variedad de activos sin tener que poseerlos físicamente. Son una herramienta popular en el mercado de inversión debido a su flexibilidad y la posibilidad de operar tanto en largo como en corto. En la siguiente sección, veremos cómo funcionan los CFDs en la práctica.

¿Cómo funcionan los Contratos por Diferencia (CFDs)?

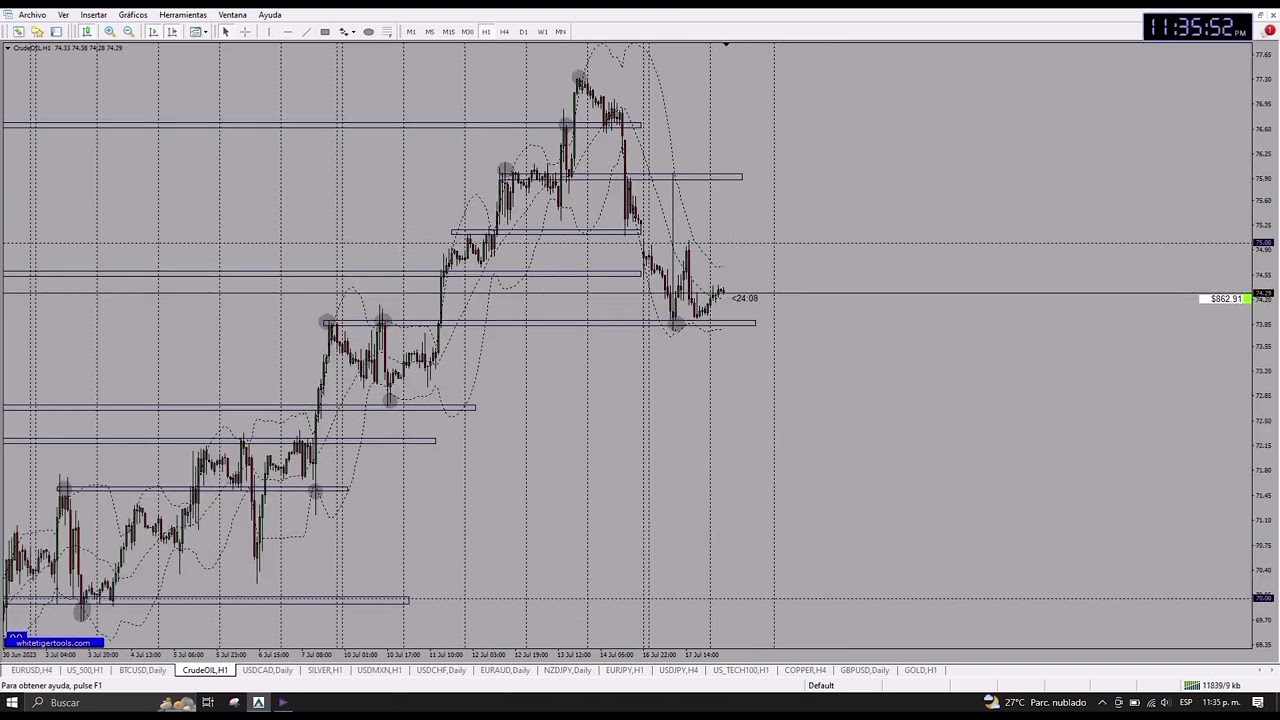

Los CFDs se basan en la diferencia entre el precio de entrada y el precio de salida de un activo subyacente. Por ejemplo, si un inversor cree que el precio del oro va a subir, puede abrir una posición en largo de CFDs de oro. Si el precio del oro sube, el inversor obtendrá un beneficio, y si el precio del oro baja, el inversor sufrirá una pérdida.

Es importante tener en cuenta que los CFDs son un producto apalancado, lo que significa que el inversor solo necesita depositar una fracción del valor total de la posición. El broker proporciona el resto del capital necesario para abrir la posición. Esto significa que los CFDs pueden ofrecer un mayor potencial de ganancias, pero también un mayor riesgo de pérdidas.

Además, los CFDs suelen incluir una comisión y un spread, que es la diferencia entre el precio de compra y el precio de venta del activo subyacente. El spread puede variar según el activo y el broker, por lo que es importante tener en cuenta este costo antes de operar con CFDs.

Otro aspecto importante de los CFDs es que se liquidan en efectivo, lo que significa que no se produce la entrega física del activo subyacente. En cambio, el inversor recibe la diferencia entre el precio de entrada y el precio de salida en efectivo.

En resumen, los CFDs se basan en la diferencia entre el precio de entrada y el precio de salida de un activo subyacente. Son un producto apalancado, lo que significa que el inversor solo necesita depositar una fracción del valor total de la posición. Los CFDs también incluyen una comisión y un spread, y se liquidan en efectivo. En la siguiente sección, veremos las ventajas y desventajas de operar con CFDs.

Ventajas y desventajas de operar con CFDs

Al igual que cualquier tipo de inversión, los CFDs tienen tanto ventajas como desventajas. A continuación, se describen algunas de las ventajas y desventajas más comunes asociadas con los Contratos por Diferencia.

Ventajas:

-

Apalancamiento: Como se mencionó anteriormente, los CFDs permiten a los traders utilizar apalancamiento, lo que significa que pueden operar con una cantidad mucho mayor de dinero del que tienen en su cuenta. Esto significa que los traders pueden obtener grandes beneficios con una inversión relativamente pequeña, lo que puede ser atractivo para los traders con un presupuesto limitado.

-

Flexibilidad: Los CFDs se pueden utilizar para operar en una amplia variedad de mercados, incluyendo acciones, índices, materias primas y divisas. Además, se pueden utilizar para tomar posiciones tanto al alza como a la baja en estos mercados, lo que significa que los traders pueden beneficiarse tanto de los mercados alcistas como de los bajistas.

-

Acceso a mercados globales: Los CFDs permiten a los traders acceder a mercados globales sin tener que preocuparse por las restricciones de tiempo y lugar. Esto significa que los traders pueden operar en mercados de todo el mundo y aprovechar las oportunidades de inversión en diferentes zonas horarias.

Desventajas:

-

Riesgo de pérdida: Al igual que cualquier inversión, los CFDs conllevan riesgos y pueden resultar en pérdidas. Además, el apalancamiento puede aumentar el riesgo de pérdida, ya que los traders pueden perder más dinero del que tienen en su cuenta.

-

Costos: Los CFDs suelen tener costos asociados, como spreads, comisiones y cargos por financiamiento nocturno. Estos costos pueden reducir los beneficios potenciales de una operación y deben ser considerados por los traders al planificar sus operaciones.

-

Regulación: Los CFDs no están regulados en todos los países, lo que significa que los traders deben tener cuidado al elegir un corredor de CFDs. Es importante investigar y elegir un corredor regulado y confiable para evitar estafas y fraudes.

A pesar de estas ventajas y desventajas, los CFDs pueden ser una opción atractiva para los traders que buscan operar en diferentes mercados con un presupuesto limitado y aprovechar las oportunidades globales de inversión. Sin embargo, es importante entender los riesgos y costos asociados con los CFDs antes de comenzar a operar.

En la siguiente parte del artículo, exploraremos algunas estrategias comunes utilizadas en la negociación de CFDs.

Estrategias comunes utilizadas en la negociación de CFDs

Las estrategias utilizadas en la negociación de CFDs pueden variar según el perfil del inversor y el mercado en el que se opere. Sin embargo, existen algunas estrategias comunes que se pueden aplicar en diferentes situaciones:

-

Estrategia de trading diario (day trading): esta estrategia consiste en abrir y cerrar posiciones en un mismo día para obtener beneficios en un corto plazo. Para ello, se buscan oportunidades en mercados que presenten una alta volatilidad y se aprovechan de las fluctuaciones de precios.

-

Estrategia de trading a largo plazo (swing trading): en contraposición al day trading, el swing trading consiste en mantener una posición abierta durante varios días o incluso semanas. Se busca aprovechar las tendencias del mercado a largo plazo y no se presta tanta atención a las fluctuaciones diarias.

-

Estrategia de cobertura (hedging): esta estrategia se utiliza para protegerse de posibles pérdidas. Consiste en abrir una posición contraria a la posición original, de manera que las ganancias obtenidas en una posición compensen las pérdidas en la otra.

-

Estrategia de seguir tendencias (trend following): en esta estrategia se busca identificar las tendencias del mercado y seguir las posiciones que la siguen. Se utilizan herramientas técnicas para identificar las tendencias y se espera a que se confirmen antes de abrir una posición.

-

Estrategia de operaciones de noticias (news trading): esta estrategia consiste en aprovechar los eventos importantes que puedan afectar a los mercados. Se buscan oportunidades en base a los resultados económicos, anuncios de política monetaria o cualquier otro evento que pueda tener un impacto en el mercado.

Estas son solo algunas de las estrategias comunes utilizadas en la negociación de CFDs, pero existen muchas más. Es importante tener en cuenta que cada estrategia tiene sus propias ventajas y desventajas, y que no todas funcionan en todos los mercados o en todas las situaciones. Por ello, es importante analizar cuidadosamente cada situación y decidir cuál es la estrategia más adecuada.

Riesgos y precauciones en la negociación de CFDs

Aunque la negociación de CFDs puede ser una forma emocionante y rentable de operar en los mercados financieros, también conlleva ciertos riesgos. Algunos de los riesgos más comunes asociados con los CFDs incluyen:

-

Riesgo de pérdida de capital: Las operaciones con CFDs pueden generar ganancias significativas, pero también pueden provocar pérdidas importantes. Es importante recordar que, al igual que cualquier inversión, las operaciones con CFDs conllevan el riesgo de perder dinero. Los inversores deben tener en cuenta este riesgo antes de decidir operar con CFDs y estar dispuestos a asumir estas pérdidas.

-

Riesgo de apalancamiento: Los CFDs se negocian con apalancamiento, lo que significa que el inversor puede obtener una exposición mayor al mercado con un capital menor. Sin embargo, esto también significa que las pérdidas potenciales pueden ser mayores que la inversión inicial. Los inversores deben entender cómo funciona el apalancamiento y utilizarlo con precaución.

-

Riesgo de contraparte: Al negociar CFDs, los inversores deben tener en cuenta que están haciendo un acuerdo con un corredor o intermediario financiero. Es importante investigar y seleccionar un corredor confiable y regulado, ya que un corredor no confiable puede resultar en una ejecución deficiente de las operaciones o incluso la pérdida de capital.

Para reducir los riesgos asociados con la negociación de CFDs, es recomendable tomar algunas medidas de precaución, como:

-

Utilizar órdenes de stop-loss: Las órdenes de stop-loss son herramientas que permiten a los inversores limitar las pérdidas potenciales en una operación. Los inversores pueden establecer un precio de stop-loss para su posición, de manera que si el precio del mercado alcanza ese nivel, se cierra automáticamente la posición para limitar las pérdidas.

-

Diversificar su cartera de inversión: Es importante no poner todos los huevos en una sola canasta. Los inversores pueden diversificar su cartera de inversión incluyendo diferentes activos financieros y estrategias de inversión. La diversificación puede ayudar a reducir el riesgo de pérdidas significativas.

-

Elegir un corredor regulado y confiable: Los inversores deben investigar y seleccionar un corredor regulado y confiable para operar con CFDs. Es importante asegurarse de que el corredor tenga una buena reputación en el mercado y esté regulado por una autoridad financiera reconocida. CONOCE NUESTRO CORREDOR REGULADO DE PREFERENCIA

Es importante recordar que la negociación de CFDs no es adecuada para todos los inversores y se recomienda buscar asesoramiento financiero profesional antes de tomar una decisión de inversión. Además, los inversores deben estar familiarizados con las regulaciones y normas que se aplican a la negociación de CFDs en su país. En algunos países, por ejemplo, los CFDs pueden estar restringidos o prohibidos para inversores minoristas.

Descargo de Responsabilidad:

La información proporcionada en este artículo tiene fines educativos y no constituye asesoramiento financiero. La operación en el mercado de Forex y CFD conlleva un riesgo significativo y puede resultar en la pérdida de su capital invertido. Le recomendamos encarecidamente no invertir más de lo que pueda permitirse perder y asegurarse de comprender plenamente los riesgos asociados. Tenga en cuenta que la negociación de productos apalancados puede no ser adecuada para todos los inversores. Antes de operar, le instamos a evaluar su nivel de experiencia, sus objetivos de inversión y a buscar asesoramiento financiero independiente en caso de ser necesario. Lea detenidamente los documentos legales proporcionados por cada empresa y asegúrese de comprender por completo los riesgos antes de tomar cualquier decisión comercial. No nos hacemos responsables de las decisiones de trading que usted pueda tomar en base a la información presentada y/o las

¿Cuál es tu reacción?

Me gusta

0

Me gusta

0

No me gusta

0

No me gusta

0

Me encanta

1

Me encanta

1

Me divierte

0

Me divierte

0

Me enoja

0

Me enoja

0

Me entristece

0

Me entristece

0

Me asombra

0

Me asombra

0

![12 mejores brokers regulados para invertir en Forex desde Latinoamérica [2025]](https://blog.easycryptos.org/uploads/images/202505/image_430x256_6817f57a47a48.webp)

![Milady Memecoin [LADYS] se dispara más de un 5250% tras el tweet de Elon Musk](https://blog.easycryptos.org/uploads/images/202404/image_430x256_662cfc1886c27.webp)